2021年全球酒店集团财务分析报告

旅游住宿业在经历了2020年的“黑天鹅”新冠疫情重创之后,在2021年旅游住宿业全面进入复苏阶段。宏观方面,2021年政府出台了相应纾困政策对旅游住宿企业进行扶持;微观方面,由于疫情的好转,各地方政府防控政策放松,游客出行限制减少,旅游住宿业的营业情况也有不少好转,不少酒店集团2021年财报显示已扭亏为盈。本文根据网络公开资料对上市的国际酒店集团和国内酒店集团财报进行汇总,以进行研究分析。

一、上市酒店集团最新市值概览:部分国内酒店集团市值下降,万豪国际超500亿美元

根据迈点研究院不完全统计,包括美股、港股、A股企业,在国内开展酒店类相关业务的上市酒店集团主要有47家,其中美股9家、港股11家、主板5家、新三板11家、新四板11家。报告选取代表性酒店集团20家,并对其最新市值进行盘点。

截至2022年3月30日,根据公开市值数据统计,美股上市酒店集团排名前三的是:万豪国际集团(583.6亿美元)、希尔顿酒店集团(433.5亿美元)、洲际酒店集团(131.9亿美元),在美股上市的中国酒店集团有两家分别是华住(106.8亿美元)和格林酒店(5.554亿美元);港股上市酒店集团排名前三的是:华住集团-S(874.1亿港元)、香格里拉(亚洲)(221.2亿港元)、复星旅游文化(140亿港元);在国内主板上市的酒店集团有锦江酒店(529.4亿元)、首旅酒店(261.7亿元)、君亭酒店(41.83亿元);国内新三板上市的酒店集团有布丁股份(4.95亿元)、山水酒店(3.68亿元)。

纵观国际酒店集团市值规模,万豪国际集团市值突破500亿美元,为第一梯队;希尔顿酒店集团、洲际酒店集团等市值在100亿美元至500亿美元之间,为第二梯队;温德姆酒店集团、精选国际酒店集团等市值在100亿美元以下,为第三梯队。在国内酒店集团中,虽然华住集团市值较去年有所下降,但市值依旧位居第一,美股和港股的市值分别为:106.8亿美元和874.1亿港元;其次是锦江酒店和首旅酒店,市值均在200亿元以上;最后是君亭酒店、布丁股份和山水酒店等市值均在50亿元以下。

数据来源:2022 年 3 月 30 日公开市值数据

二、2021年国际酒店集团财报营收表现:行业复苏态势明显,多集团已实现扭亏为盈

2020年全球酒店业经历了史无前例的寒冬,国际酒店集团营收近乎减少一半。在经过2021年的复苏后,国际酒店集团营收呈现积极结果,7家国际酒店集团营收同比平均上升了32.58%;净利润较上年更是有了大幅增长。除凯悦酒店集团外,其他6家国际酒店集团都实现扭亏为盈,平均净利润同比上升了211.07%,堪称”质的飞跃“。其中营收同比增长最多的是凯悦酒店集团,营收同比增长46.56%;净利润同比增长最多的是万豪国际集团,净利润同比增长511.61%。

中国市场下半年受疫情反复的影响,运营成绩并不突出,但与2019年相比,大中华区的业绩处于中上游水平,根据万豪国际集团2021年财报显示,第四季度大中华区是唯一出现RevPAR和入住率同比下降的区域市场,由于疫情政策的收紧,大中华区Q4的RevPAR为63.9美元,同比下降9.7%;入住率为54.1%,同比下降7%;ADR为118.3美元,同比仅增长2%;相比之下,美国和加拿大市场复苏更快,Q4的RevPAR相比2019年同期下降15%,入住率下降9.4%,ADR仅相差1.9%;从全年来看,大中华区2021年的业绩与2019年的差距较小,各项关键业绩指标的降幅均小于美国和加拿大市场;入住率在国际市场中最高为54.2%。希尔顿酒店集团2021年财报显示,其2021年中东与非洲两大地区复苏情况明显,这两个地区2021 Q4的RevPAR已经超越了2019年同期7%。洲际酒店集团全年RevPAR同比增长46%。

资料来源:酒店集团财报,迈点研究院整理(备注:本文所有数据以相应年报数据为准)

纵观2021年国际酒店集团新开业数据,万豪国际集团新开酒店数为517家,同比上升29.57%;希尔顿酒店集团新开酒店数为414家,与2020年持平;雅高酒店集团新开酒店数为288家,同比上升3%;洲际酒店集团全球开业近300家酒店,但同时洲际也淘汰了264家酒店,主要集中在假日和皇冠假日两个品牌;凯悦酒店集团共新开198家酒店。从国际酒店资产管理模式来看,万豪、希尔顿和雅高的特许经营酒店数量占比最大分别为73.6%、88.31%和53.57%。特许经营对国际酒店集团来说可以用低成本来实行大规模扩张,既可赚取合理利润,又不涉及高资本风险,更不必兼顾加盟商的日常琐事。希尔顿2021年得益于与锦江、碧桂园的合作关系,旗下希尔顿欢朋与希尔顿惠庭这两个品牌在中国地区新签约酒店同比增长45%,新开业酒店增长30%。特许经营是万豪未来发展的一个重要趋势,万豪2021年在中国新签约的酒店中特许经营占比超50%。而万豪在中国已开业的酒店中,特许经营模式占比为11%。

资料来源:酒店集团财报,迈点研究院整理(备注:本文所有数据以相应年报数据为准)

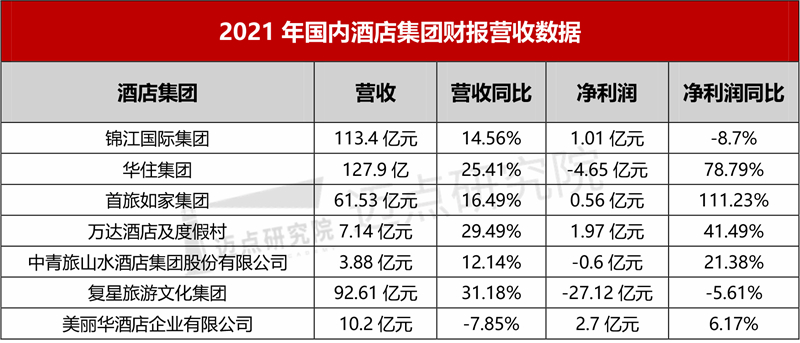

三、2021年国内酒店集团财报营收表现:营收同比平均增长17.35%,净利润还需努力

纵观2021年,国内酒店集团营收情况如下图所示,营收超100亿元的有2家:华住集团(127.9亿元,同比25.41%)、锦江国际集团(113.4亿元,同比14.56%);营收在10-100亿元的有3家:复星旅游文化集团(92.61亿元,同比31.18%)、首旅如家集团(61.53亿元、同比16.49%)、美丽华酒店企业有限公司(10.2亿元,同比-7.85%);营收在10亿元以下的有2家:万达酒店及度假村(7.14亿元,同比29.49%)、中青旅山水酒店集团股份有限公司(3.88亿元,同比12.14%)。国内酒店集团2021年净利润超2亿元的有1家:美丽华酒店企业有限公司(2.7亿元,同比6.17%);净利润在0-2亿元的有3家:万达酒店及度假村(1.97亿元,同比41.49%)、锦江国际集团(1.01亿元,同比-8.7%)、首旅如家集团(0.56亿元,同比111.23%);净利润为负的有3家:中青旅山水酒店集团股份有限公司(-0.6亿元,同比21.38%)、华住集团(-4.65亿元,同比78.79%)、复星旅游文化集团(-27.12亿元,同比-5.61%)。

资料来源:酒店集团财报,迈点研究院整理(备注:本文所有数据以相应年报数据为准)

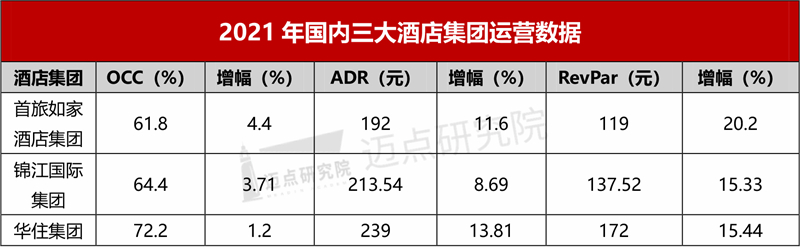

纵观国内三大酒店集团的运营数据,平均入住率、ADR以及RevPar同比都呈现上升趋势,OCC增幅最多的首旅如家酒店集团2021年全年OCC为61.8%,增幅4.4%;ADR增幅最多的是华住集团2021年全年ADR为239元,增幅13.81%;RevPar增幅最多的还是首旅如家酒店集团2021年全年RevPar为119元,增幅20.2%。

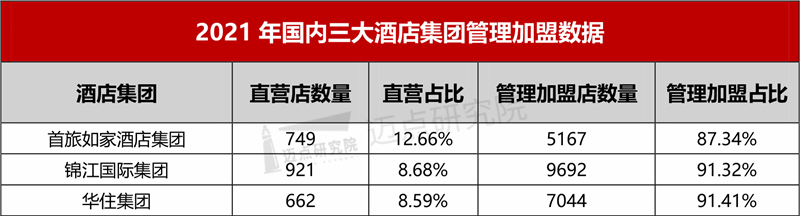

从2021年国内三大酒店集团管理加盟数据来看,管理加盟店的数量平均占比高达90.02%,首旅如家、锦江、华住的管理加盟占比分别为87.34%、91.32%和91.41%。华住集团执行的千城万店战略,使其加速市场下沉,扩大酒店数量版图,而战略、加盟商、经营业绩和盈利能力是最重要的部分之一,华住集团推出了特许经营人关怀政策,主要包括酒店位于中国中高风险地区的特许经营商的折扣,提供高达 2 个月的 50% 管理费;第二,是管理费和 CRS 费的延期付款;第三,帮助每一个合格的特许经营者选择向金融机构提供高达 100 万元的过渡性贷款。与华住相似的还有首旅如家在2022年3月发布《首旅如家向特许加盟酒店推出扶持政策》公告,为了减轻加盟酒店的经营负担,降低疫情对酒店的影响,决定给加盟酒店提供一定的扶持,其中包括管理费减免或递延收取,在各个渠道进行全面流量扶持等;锦江酒店(中国区)将针对旗下自有品牌,推出“减”“免”“缓”“助”多项扶持政策,为锦江酒店(中国区)全体加盟商伙伴减少亏损和降低风险,成为疫情下全体加盟商伙伴坚实的后盾。

资料来源:酒店集团财报,迈点研究院整理(备注:本文所有数据以相应年报数据为准)

资料来源:酒店集团财报,迈点研究院整理(备注:本文所有数据以相应年报数据为准)

四、2021年全球酒店集团经营情况:精选国际酒店表现抢眼,万达酒店脱颖而出

净利润率是反映公司经营效率是衡量公司盈利能力的一项重要指标,根据迈点研究院整理的数据得知,2021年国际酒店集团中净利润率最高是精选国际酒店27.76%,说明了精选国际酒店2021年的经营效率高,盈利能力强;国内酒店集团净利润率最高的是万达酒店及度假村29.61%,万达2021年净利润率为所列酒店集团中最高,反映万达这一年的经营成果显著,经营效率高,盈利能力强。

国际酒店集团中毛利率最高为希尔顿酒店集团88.27%,国内酒店集团中毛利率最高依旧是万达,说明这两个酒店集团竞争能力强,产品盈利高;而“毛利率+营收”这两个指标可以反映企业业务的扩大与其竞争能力的强弱,如国内市值及营收第一的华住集团,虽然毛利率只有11.74%,但其2021年营收同比上升25.41%,体现了华住在千城万店的战略下其业务的扩张,该情况下毛利率低是可容忍的。

现金比率反映了企业的变现能力,即企业的现金流有多少,2021年国际酒店集团现金比率最高是精选国际酒店集团89.71%,国内酒店集团最高为美丽华酒店,高达995.59%;反映了这两个酒店集团的变现能力强,但过高的现金比率也反映公司缺少比较好的投资机会。

资料来源:酒店集团财报,迈点研究院整理(备注:本文所有数据以相应年报数据为准)

五、2021年全球酒店集团投资回报指标情况:国际酒店品牌稳定,国内品牌未来可期

根据仲量联行最新发布的《中国酒店市场2021年回顾及2022年展望》报告数据显示,2021年全球酒店市场交易总额高达668亿美元,较2020年增长131%。展望2022年,中国酒店市场需求将主要由国内旅游驱动,中国酒店投资市场或将迎来新一波热潮。巴菲特曾表示“如果只能选择一个指标来衡量公司经营业绩,那就选净资产收益率”。净资产收益率(ROE)反映企业所有者投入资本的盈利能力即衡量股东资金使用效率的重要财务指标,而资产负债率反映了企业的长期偿债能力。

2021年国际酒店集团ROE均值为43.79%低于近5年ROE均值63.87%,平均资产负债率为89.03%,其中ROE最高为精选国际酒店222.16%。2021年国内酒店集团ROE均值为-12.86%近5年ROE均值为-1.33%,平均资产负债率为61.93%,其中ROE最高为万达酒店及度假村10.12%。综上,国际酒店品牌股东资金使用效率较高,但长期偿债能力差;国内酒店品牌对比国际酒店品牌股东资金使用效率还有一定差距,但长期偿债能力较强,未来可期。

资料来源:酒店集团财报,迈点研究院整理(备注:本文所有数据以相应年报数据为准)

六、2022年上市酒店集团趋势预测

1. 国际酒店业全球化复苏加速

随着2022年初泰国、冰岛、挪威、爱尔兰、英国、匈牙利等近30个国家开放边境、免除隔离的政策出台,全球出境游业务开始复苏,而随着全球出境游业务的复苏,国际酒店业的全球化复苏也会加速。在2021年的酒店财报中就有反映该现象,如万豪国际集团2021年Q4美国和加拿大市场复苏更快,Q4的RevPAR相比2019年同期下降15%,入住率下降9.4%,ADR仅相差1.9%;希尔顿酒店集团2021年Q4中东与非洲两大地区RevPAR已经超越了2019年同期7%。

2. 国内酒店业发展速度放缓

2022年第一季度国内疫情再次出现多点散发局部爆发的情况,仅3月,全国累计报告本土感染者超10万例,波及29个省,各地政府不得不再次收紧疫情防控政策限制人员出行。国内酒店集团业务主要由境内游及境内商务活动驱动,受本轮疫情影响,国内酒店业迎来“倒春寒”。如疫情无好转,国内酒店业发展必定受限。

3. 各酒店集团版图扩张继续

在新的一年,各酒店集团按计划继续进行版图扩张。万豪计划在亚太新开设近100家酒店,其中,一半以上在中国地区,覆盖19个省份、25个城市,且”一路向西”; 洲际2022年计划在华新开10家酒店;2022年雅高大中华区将有6家酒店开业;凯悦酒店宣布加速集团的轻资产转型,斥资27亿元收购ALG,该收购使得凯悦酒店在交易后立刻在欧洲市场和美洲市场为凯悦增加99家酒店以及24个已签约开发项目。